НДФЛ в 2024 году: новые сроки уплаты налога и подачи уведомлений

Как изменился расчетный период по НДФЛ

Власти отменили «рваные» периоды по НДФЛ. С 2024 года исчисляйте налог на доходы физических лиц за периоды:

- с 1 по 22 число месяца;

- с 23 по последнее число месяца.

В 2023 году НДФЛ считали за период с 23 числа предыдущего месяца по 22 число текущего месяца. Первым расчетным периодом в году были дни с 1 по 22 января, последним — с 23 по 31 декабря.

Когда перечислять НДФЛ в 2024

С 2024 года уплачивайте НДФЛ два раза в месяц. Платежные даты (п. 6 ст. 226 НК РФ в редакции от 27.11.2023 № 539-ФЗ):

- 28 число — для налога, который удержали с 1 по 22 число текущего месяца;

- 5 число — для налога, который удержали с 23 по последнее число предыдущего месяца.

Отдельный срок уплаты предусмотрен для НДФЛ, который удержали с 23 по 31 декабря. Это последний рабочий день текущего года.

В 2023 году НДФЛ перечисляли в бюджет только один раз в месяц — не позднее 28 числа, за период с 23 числа предыдущего месяца по 22 число текущего месяца (в январе — за период с 1 по 22 число). Исключение: срок уплаты НДФЛ за 23–31 декабря — последний рабочий день года.

В какие сроки подавать уведомления по НДФЛ в 2024 году

Чтобы инспекторы зачли единый налоговый платеж с ЕНС в счет НДФЛ, работодателям надо подать уведомление (абз. 3 п. 9 ст. 58 НК РФ в редакции от 27.11.2023 № 539-ФЗ):

- до 25 числа — по НДФЛ, который удержали с 1 по 22 число текущего месяца;

- до 3 числа — по НДФЛ, который удержали с 23 по последнее число предыдущего месяца.

Отдельный срок предусмотрен для уведомления по НДФЛ, который удержали с 23 по 31 декабря. Это последний рабочий день текущего года.

В 2023 году уведомление по НДФЛ подавали в обязательном порядке только один раз в месяц — не позднее 25 числа, за период с 23 числа предыдущего месяца по 22 число текущего месяца (в январе — за период с 1 по 22 января). Исключение: срок подачи уведомления по НДФЛ за 23–31 декабря — последний рабочий день года.

Какие коды с 2024 года проставлять в уведомлениях по НДФЛ

ФНС опубликовала проект приказа с кодами для новых отчетных периодов:

- 21 — первый квартал;

- 31 — полугодие (второй квартал);

- 33 — 9 месяцев (третий квартал);

- 34 — год (четвертый квартал).

При заполнении кодов 21, 31, 33, 34 через слэш (косую черту) указывается номер:

- 01, 02, 03 — за период с 1 по 22 число первого, второго, третьего месяца квартала соответственно;

- 11, 12, 13 — за период с 23 числа по последнее число первого, второго, третьего месяца квартала соответственно.

Что учесть при подаче уведомлений об исчисленных суммах

В 2024 году сохраняется автозачет ЕНП в счет НДФЛ на основании уведомлений. Как только ФНС получает уведомление по налогу, сразу или максимум на следующий рабочий день положительное сальдо ЕНС автоматически списывается в счет налога (п. 7 ст. 78 НК РФ). Налогоплательщик не может самостоятельно отменить такой авторезерв. Фактически это досрочное списание налога. Контролировать движение средств на ЕНС, максимально качественно провести сверку с ФНС поможет сервис Суперсверка.

Почему с 2024 вводится новый порядок по НДФЛ

Тот порядок, который был установлен на 2023 год, оказался неудобным:

- Бизнес жаловался на «рваные» периоды по НДФЛ. Бухгалтеры не могли сверить НДФЛ и страховые взносы, так как у платежей были разные периоды начисления.

- Региональные и местные бюджеты стали позже получать НДФЛ. До 2023 года работодатели перечисляли НДФЛ сразу в день выплаты зарплаты или максимум на следующий рабочий день. В 2023 году для платежа ввели одну дату в месяц, единую для всех работодателей. Соответственно бюджеты пополнялись с большой задержкой, случались кассовые разрывы. Уплата НДФЛ дважды в месяц должна решить эту проблему.

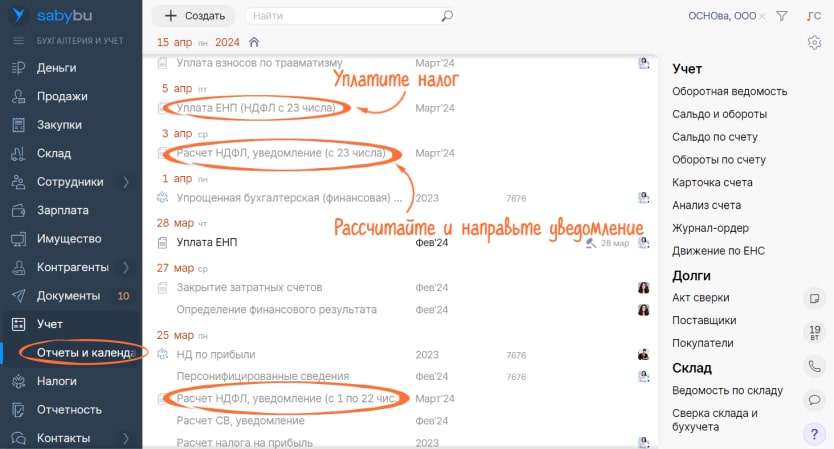

Работать в условиях постоянных изменений законодательства поможет СБИС (Saby). Система напомнит вам, когда надо уведомить налоговую и пополнить единый налоговый счет. Выполнить эти задачи вы сможете прямо из программы. СБИС (Saby) проверит заполненные формы и сообщит, если найдет ошибки. С такой автоматизацией учета быстро и почти незаметно получится адаптироваться к многочисленным новшествам в Налоговом кодексе.

Все новые события и актуальные сроки — уже в календаре бухгалтера в программе СБИС (Saby)

Таблица со сроками по НДФЛ на 2024 год

В таблице привели сроки уплаты налога на доходы физлиц и подачи уведомления по налогу на 2024, с учетом выходных дней.

| Расчетный период | Срок подачи уведомления | Срок уплаты налога | Код отчетного периода в уведомлении (пока проект) | |

|---|---|---|---|---|

| Январь | 01.01–22.01 | 25.01.2024 | 29.01.2024 | 21/01 |

| 23.01–31.01 | 05.02.2024 | 05.02.2024 | 21/11 | |

| Февраль | 01.02–22.02 | 26.02.2024 | 28.02.2024 | 21/02 |

| 23.02–29.02 | 04.03.2024 | 05.03.2024 | 21/12 | |

| Март | 01.03–22.03 | 25.03.2024 | 28.03.2024 | 21/03 |

| 23.03–31.03 | 03.04.2024 | 05.04.2023 | 21/13 | |

| Апрель | 01.04–22.04 | 25.04.2024 | 02.05.2024 | 31/01 |

| 23.04–30.04 | 03.05.2024 | 06.05.2024 | 31/11 | |

| Май | 01.05–22.05 | 27.05.2024 | 28.05.2024 | 31/02 |

| 23.05–31.05 | 03.06.2024 | 05.06.2024 | 31/12 | |

| Июнь | 01.06–22.06 | 25.06.2024 | 28.06.2024 | 31/03 |

| 23.06–30.06 | 03.07.2024 | 05.07.2024 | 31/13 | |

| Июль | 01.07–22.07 | 25.07.2024 | 29.07.2024 | 33/01 |

| 23.07–31.07 | 05.08.2024 | 05.08.2024 | 33/11 | |

| Август | 01.08–22.08 | 26.08.2024 | 28.08.2024 | 33/02 |

| 23.08–31.08 | 03.09.2024 | 05.09.2024 | 33/12 | |

| Сентябрь | 01.09–22.09 | 25.09.2024 | 30.09.2024 | 33/03 |

| 23.09–30.09 | 03.10.2024 | 07.10.2024 | 33/13 | |

| Октябрь | 01.10–22.10 | 25.10.2024 | 28.10.2024 | 34/01 |

| 23.10–31.10 | 05.11.2024 | 05.11.2024 | 34/11 | |

| Ноябрь | 01.11–22.11 | 25.11.2024 | 28.11.2024 | 34/02 |

| 23.11–30.11 | 03.12.2024 | 05.12.2024 | 34/12 | |

| Декабрь | 01.12–22.12 | 25.12.2024 | 28.12.2024 | 34/03 |

| 23.12–31.12 | 28.12.2024 | 28.12.2024 | 34/13 | |